消費税インボイス制度の申請書記載について

消費税インボイス制度での、適格請求書発行事業者に登録するための申請書の記載の仕方です。

適格請求書発行事業者の登録申請書は、個人事業者も法人も同じ書式を使用します。(最新版の書式は、令和4年4月1日に改定されているものです。)

また、登録申請書は、令和5年9月30日までに申請する場合と、令和5年10月1日以後に申請する場合とで、申請書の書式が異なりますので、ご注意ください。以下は、現時点(令和4年10月時点)で申請する場合の申請書の記載要領です。

[手続名]適格請求書発行事業者の登録申請手続(国内事業者用)|国税庁 (nta.go.jp)

登録申請書の記載要領

申請事業者が、現在、消費税課税事業者かどうかで記載内容が変わってきます。

以下、多いと思われる下記の主な3パターンについて、ご説明します。

- 現在、消費税課税事業者であり、令和5年10月1日にも課税事業者である。

- 現在、免税事業者であるが、令和5年10月1日時点では、消費税課税事業者である。(基準年度で課税売上高が1000万円を超えた。)

- 現在、免税事業者であるが、インボイス制度に合わせて、令和5年10月1日より課税事業者を選択する場合

❶ 現在も令和5年10月1日時点でも、消費税課税事業者である場合

この場合、記載要領は、最も簡単です。

<申請書表面>

住所・納税地・名称・代表者氏名・法人番号(個人の場合は空欄)を記載した後、

「事業者区分」欄の「課税事業者」にチェックする。

<申請書裏面>

「登録要件の確認」欄を順に該当する欄(「はい」か「いいえ」)にチェックする。

➋ 現在、免税事業者だが、令和5年10月1日時点では課税事業者である場合

基準年度の免税判定等により、令和5年10月1日を含む事業年度ですでに課税事業者である場合は、消費税課税事業者届出書(または消費税課税事業者選択届出書)を提出済みということになります。

<申請書表面>

住所・納税地・名称・代表者氏名・法人番号(個人の場合は空欄)を記載した後、

「事業者区分」欄の「免税事業者」にチェックする。

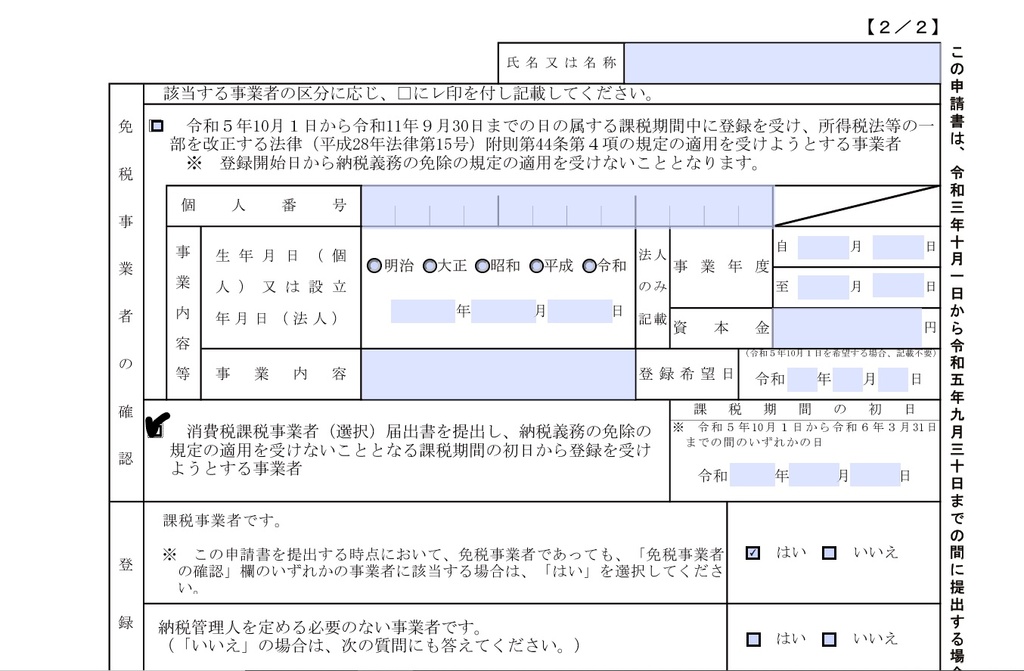

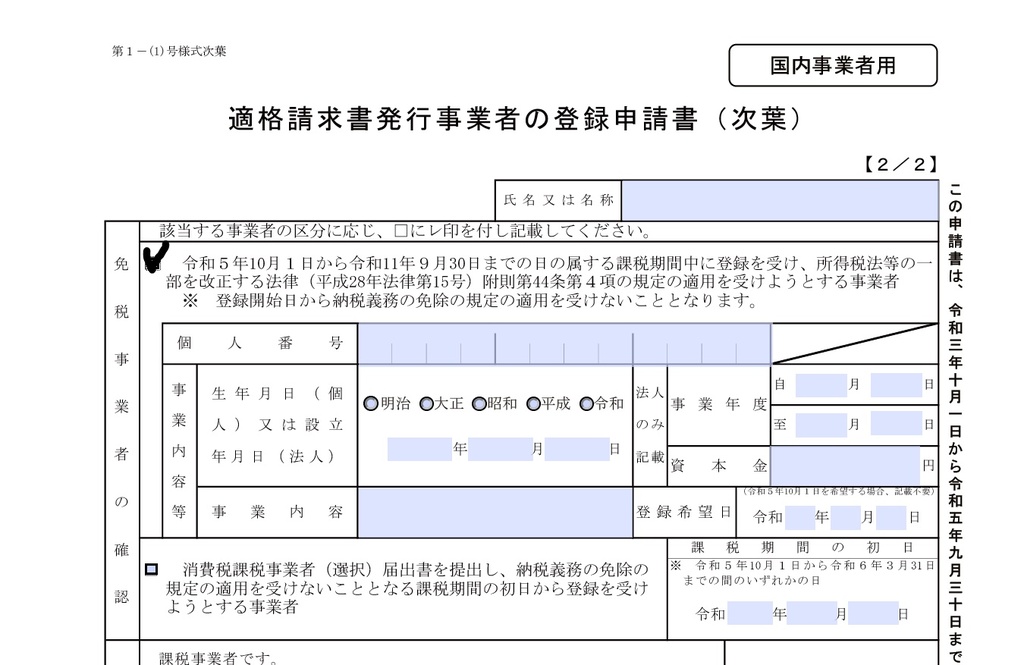

<申請書裏面>

1.「免税事業者の確認」欄で、下部にチェックを入れる。

「課税期間の初日」は、※書きを気にせずに、課税事業者となる日付を記入する。

2.「登録要件の確認」欄を順に該当する欄(「はい」か「いいえ」)にチェックする。

※「課税事業者です。」には、「はい」にチェックする。

➌ 現在、免税事業者だが、令和5年10月1日から課税事業者を選択する場合

★消費税課税事業者選択届出書を提出せずに、この登録申請書のみで、消費税課税事業者となることができる。

<申請書表面>

住所・納税地・名称・代表者氏名・法人番号(個人の場合は空欄)を記載した後、

「事業者区分」欄の「免税事業者」にチェックする。

<申請書裏面>

1.「免税事業者の確認」欄で、上部にチェックを入れる。

以下、個人の場合は個人番号や生年月日、法人の場合は設立年月日を記入し、その他の各欄も記入する。

「登録希望日」の欄は、令和5年10月1日から申請事業者となる場合は、記載不要。

2.「登録要件の確認」欄を順に該当する欄(「はい」か「いいえ」)にチェックする。

※「課税事業者です。」には、「はい」にチェックする。

補足

課税事業者を選択する際に、年間の売上高が5000万円以下の事業者は、簡易課税事業者を選択することができますので、特に、上記の➌の事業者の方は、簡易課税事業者選択届出書の手続きも検討したほうが良いと思います。

簡易課税事業者選択届出書は、➌の場合は、令和5年10月1日~12月31日中に提出すれば良いとされています。

詳細は、税理士または最寄りの税務署にご相談ください。